1、加密货币牛市在第一季度达到中期高峰,在第四季度创下新高

2、美国通过战略储备和增加加密货币采用来拥抱比特币

3、代币化证券价值超过 500 亿美元

4、稳定币每日结算量达到 3000 亿美元

我们认为加密货币牛市将持续到 2025 年,并在第一季度达到第一个高峰。在周期的第一个顶峰,我们预测比特币价格约为180,000 美元,而以太坊的价格将超过6,000 美元。其他知名项目,如Solana (SOL) 和 Sui (SUI),可能分别超过500美元和10美元。

在第一个高峰之后,我们预计BTC 将出现30%的回撤,随着夏季市场盘整,山寨币将面临高达60%的大幅下跌。不过,秋季可能会出现复苏,主要代币将恢复势头,并在年底前收复之前的历史高点。为了判断市场何时接近顶峰,我们正在监测以下关键信号:

持续的高资金利率:当交易者借入资金押注BTC价格上涨时,他们愿意支付三个月或更长时间超过10%的资金利率,这表明投机过度。

BTC期货资金费率数月> 10% 将是熊市信号

截至 2024 年 12 月 8 日。过往表现并不能保证未来的结果。并非建议购买或出售本文提及的任何证券。

过多的未实现利润:如果拥有大量账面收益(利润与成本之比为70%或更高)的 BTC 持有者比例稳定下来,则表明市场很热。

相对于实现价值,市值被高估:当 MVRV(市值与实现价值之比)得分超过5 时,表明 BTC 价格远高于平均购买价格,通常表示过热情况。

比特币主导地位下降:如果比特币在整个加密货币市场的份额跌至40%以下,则意味着投机性转向风险更高的山寨币,这是典型的后期周期行为。

主流投机:来自不懂加密货币的朋友的大量询问可疑项目的短信是接近顶部投机狂热的可靠信号。

从历史上看,这些指标一直是市场繁荣的可靠信号,并将在我们应对 2025 年预期的市场周期时指导我们的前景。

唐纳德·特朗普的当选已经为加密货币市场注入了巨大的动力,其政府任命了加密货币友好型领导人担任关键职位,包括副总统 JD Vance、国家安全顾问 Michael Waltz、商务部长 Howard Lutnick、财政部长 Mary Bessent、美国SEC主席 Paul Atkins、联邦存款保险公司 (FDIC) 主席 Jelena McWilliams 和卫生与公众服务部部长 RFK Jr 等。这些任命不仅标志着反加密货币政策的结束,例如系统性地取消加密货币公司及其创始人的银行业务,也标志着将比特币定位为战略资产的政策框架的开始。

加密货币 ETP:实物创建、质押和新现货批准

新的 SEC 领导层(或可能是 CFTC)将批准美国多个新的现货ETP,包括 VanEck Solana 产品。以太坊 ETP 功能扩展到包括质押,进一步增强了其对持有者的实用性,而以太坊和比特币 ETP 都支持实物创建/赎回。无论是美国SEC还是国会废除 SEC 规则 SAB 121,都将为银行和经纪商托管现货加密货币铺平道路,进一步将数字资产整合到传统金融基础设施中。

主权比特币采用:联邦、州和挖矿扩张

我们预测,到 2025 年,联邦政府或至少一个美国州(可能是宾夕法尼亚州、佛罗里达州或德克萨斯州)将建立比特币储备。从联邦政府的角度来看,这更有可能通过利用财政部外汇稳定基金 (ESF) 的行政命令来实现,尽管两党立法仍是一个未知数。同时,州政府可能会独立行动,将比特币视为对冲财政不确定性的工具或吸引加密投资和创新的工具。

在比特币挖矿方面,随着金砖国家采用率的提高,利用政府资源开采比特币的国家数量预计将达到两位数(目前为七个)。俄罗斯宣布有意以加密货币结算国际贸易,这进一步推动了这一趋势,凸显了比特币在全球经济战略中日益重要的地位。

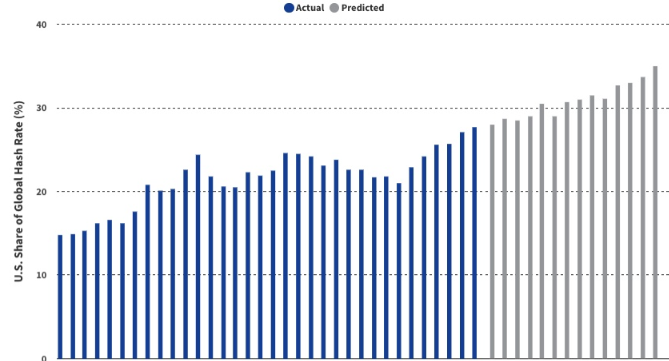

利用政府资源开采比特币的国家数量

我们预计,这种支持比特币的立场将波及整个美国加密生态系统。随着监管明确性和激励措施吸引人才和公司回归,总部位于美国的全球加密开发者份额将从19% 上升至 25%。与此同时,美国的比特币挖矿将蓬勃发展,在廉价能源和潜在优惠税收政策的推动下,美国在全球挖矿算力中的份额将从2024 年的 28% 上升至 2025 年底的 35%。这些趋势将共同巩固美国在全球比特币经济中的领导地位。

美国上市公司的比特币算力份额将达到 35%

资料来源:摩根大通、VanEck Research 于 2024 年 12 月 6 日提供的数据。过去的表现并不能保证未来的结果。

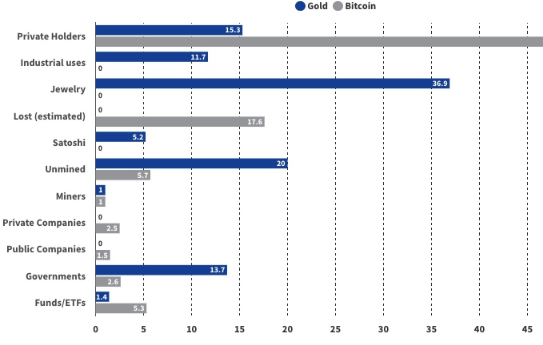

企业比特币持有量有望飙升 43%

在企业采用方面,我们预计企业将继续从散户手中积累比特币。目前,有68 家上市公司在其资产负债表上持有比特币,我们预计到2025 年这一数字将达到100 家。值得注意的是,我们大胆预测,私营和上市公司持有的比特币总量(目前为765,000 BTC)将在明年超过中本聪持有的110 万 BTC 。这意味着未来一年企业比特币持有量将以惊人的43%的增长率增长。

黄金与比特币所有权:企业和政府的增长空间

来源: VanEck Research,截至 2024 年 12 月。

Onchain 证券在 2024 年增长 61%

加密有望通过提高效率、去中心化和提高透明度来改善金融体系。我们相信 2025 年将是代币化证券腾飞的一年。目前,区块链上已有价值约 120 亿美元的代币化证券,其中大部分(95 亿美元)是 Figure 的半许可区块链 Provenance 上上市的代币化私人信贷证券。

未来,我们看到代币化证券在公链上发行的巨大潜力。我们认为,投资者有很多动机推动代币化股票或债券专门在链上发行。明年,我们预计像 DTCC 这样的实体将使代币化资产能够在公链和私有封闭基础设施之间无缝转换。这种动态将为链上投资者制定执行 AML/KYC 的标准。作为一个不确定因素,我们预测 Coinbase 将采取前所未有的举措,将 COIN 股票代币化并将其部署到其 BASE 区块链上。

2024 年每月稳定币转账额(美元)同比增长 180%

稳定币将超越其在加密货币交易中的小众地位,成为全球商业的核心部分。到 2025 年底,我们预计稳定币将每天结算3000 亿美元转账,相当于DTCC 目前交易量的5%,而2024 年 11 月的每天稳定币结算量约 1000 亿美元。大型科技公司(如苹果和谷歌)和支付网络(Visa、万事达卡)对它们的采用将重新定义支付经济学。

除了交易之外,汇款市场也将呈现爆炸式增长。例如,美国和墨西哥之间的稳定币转账可能会增长5 倍,从每月8,000 万美元增至 4 亿美元。原因何在?速度、成本节约,以及数百万人日益增长的信任,他们不再将稳定币视为实验,而是将其视为实用工具。尽管人们都在谈论区块链的采用,但稳定币就是它的特洛伊木马。

从新手到专家,我们提供全面的加密货币知识和交易策略,帮助你在加密世界中不断成长。